Les multiples valeurs de l'immobilier en Suisse

Comment fonctionne le marché de l’immobilier résidentiel aujourd’hui en Suisse? De quelles clés de lecture disposons-nous pour appréhender ses valeurs d’usage, économique, esthétique dans toute leurs complexité et diversité? A travers l’analyse des contextes, des acteurs, des circuits de financement et des formes urbaines, le Groupe de recherche en économie territoriale (GRET) propose une typologie renouvelée des multiples marchés qui façonnent le territoire.

Sur un plan théorique, les interdépendances entre immobilier, marchés financiers, aménagement urbain ou encore politiques urbaines ont déjà fait l’objet de nombreuses recherches. Néanmoins, ces travaux se sont concentrés avant tout sur les espaces métropolitains, laissant de côté les villes de taille petite et moyenne et les régions rurales.

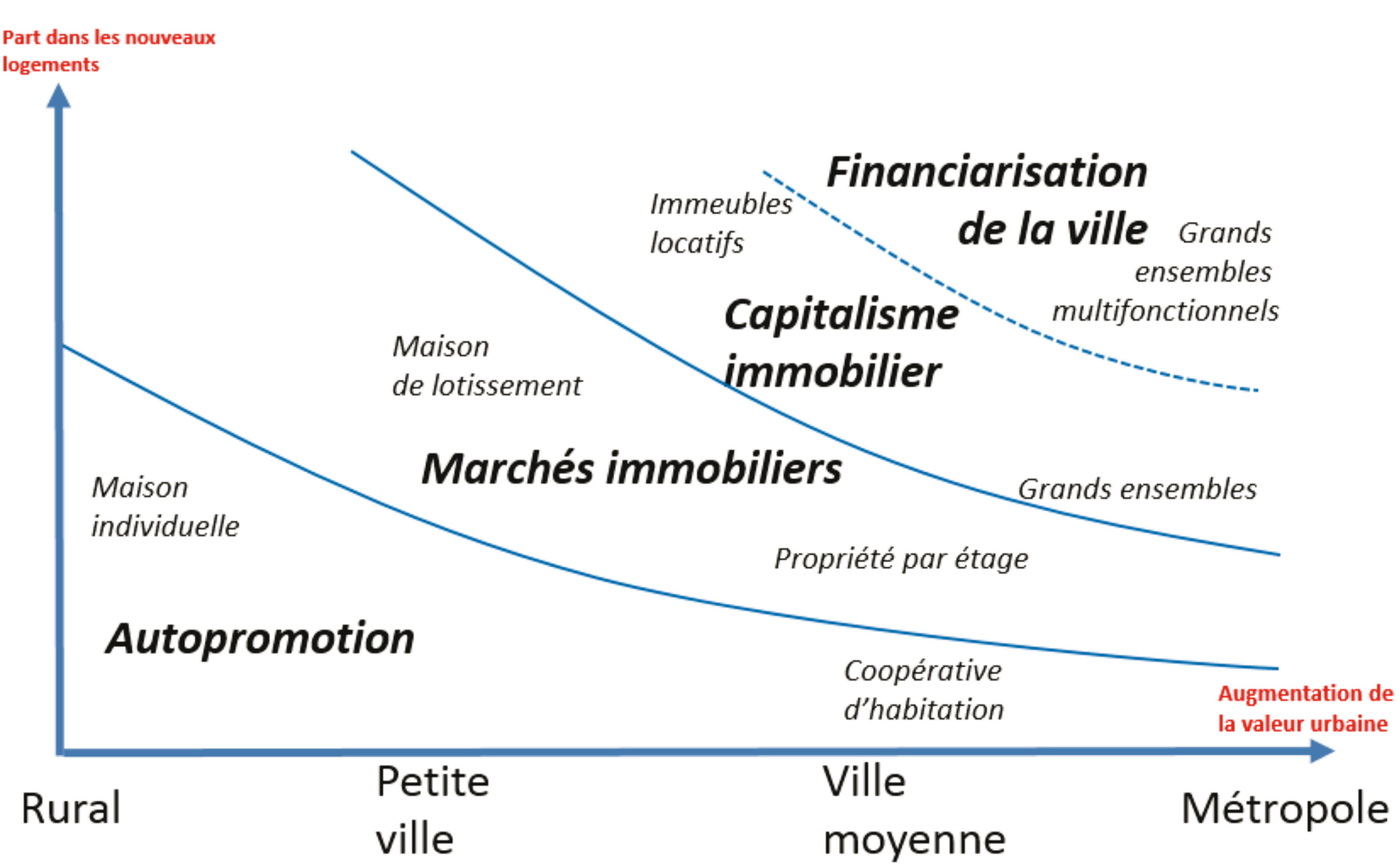

Cet article cherche à mettre en évidence les différents marchés immobiliers dans les espaces les plus périphériques jusqu’aux plus centraux. Afin d’appréhender la manière dont la valeur urbaine est construite, il présente les différentes logiques de marché en fonction du type d’objet, des acteurs, des contextes territoriaux, des sources de financement, des circuits d’investissement et des formes urbaines de l’environnement bâti en Suisse1.

Dynamiques des marchés résidentiels en Suisse

Quels sont les principaux acteurs du logement, les circuits de financement et d’investissement en Suisse? Comment influencent-ils les marchés du logement et, in fine, les formes urbaines2? Inspirés de la typologie par «étages» nous proposons par l’historien Fernand Braudel3, nous proposerons une lecture renouvelée des différents marchés immobiliers.

Braudel différencie trois étages de la vie économique. Le premier étage est celui de l’autoproduction et de l’autoconsommation. Il a largement dominé au cours de l’histoire et est encore présent dans nombre de pays émergents ou en développement. Il caractérise les situations où les ménages orientent leurs activités en fonction de leurs besoins ou aspirations et de la valeur d’usage des biens qu’ils produisent. Chacun produit pour soi ou via des relations de réciprocité au sein de communautés locales. Dans l’immobilier, il s’agit principalement de l’autopromotion, voire de l’autoconstruction. Dans cet étage, les acteurs centraux sont les ménages et la source de financement est locale (capital privé de proximité). L’argent qui finance la construction ou la rénovation provient d’emprunts au sein de la famille ou encore de crédits hypothécaires. La valeur immobilière dominante est celle d’usage et les objectifs sont de rester hors du marché, de se protéger d’une mauvaise situation économique future et de transmettre dans la famille un patrimoine immobilier.

Quant aux formes urbaines qui en découlent, nous observons à ce premier étage une production immobilière relativement peu dense où les objets construits sont variés et suivent plutôt une typologie familiale. En Suisse, cet étage caractérise davantage les régions rurales, comme par exemple certaines communes de l’Arc jurassien. En ce qui concerne la typologie du construit, les maisons individuelles seraient donc la forme prépondérante. La diversité de formes construites est très élevée, chaque constructeur modelant son chez soi d’une manière personnalisée plus ou moins unique.

Le deuxième étage est celui du marché à proprement parler. Il se caractérise par l’échange et la monnaie ainsi que par une distinction entre producteurs et consommateurs. Les premiers orientent leurs actions non plus vers leurs propres besoins, mais vers des objets et services ayant une valeur d’échange sur le marché. La monnaie joue par conséquent un rôle essentiel puisqu’elle permet la division technique et sociale du travail. Dans l’immobilier, cet étage se caractérise par l’intervention de l’acteur professionnel, en particulier du promoteur, qui est à même de calculer la différence entre les coûts monétaires de production et les prix du marché pour réaliser une marge. Ici, le marché est avant tout local et régional ; les activités sont basées sur la valeur d’échange (p. ex. la propriété par étages (PPE), les lotissements, etc.).

Les promoteurs immobiliers sont donc les acteurs centraux de cet étage. En tant que professionnels du domaine, ils produisent de la ville. Les circuits de financement et d’investissement sont locaux/régionaux. Le développement des projets immobiliers est financé à partir des fonds propres d’entreprises de promotion et d’emprunts bancaires. La vente sur le marché local des objets immobiliers (logements) est la principale source de captation de la valeur créée. Elle est destinée, souvent par l’intermédiaire de courtiers immobiliers, à des utilisateurs/ménages (PPE) ou des investisseurs privés (ménages, sociétés immobilières locales ou des caisses de pension et des assureurs locaux).

Dans les villes de taille moyenne, comme La Chaux-de-Fonds, on peut trouver des formes urbaines représentatives de ce deuxième étage. Les promoteurs-constructeurs locaux et les intermédiaires cherchent en effet à reproduire certaines typologies de construction. Il s’agit principalement de lotissements ou d’immeubles en PPE relativement homogènes et standardisés.

Enfin, le troisième étage est celui du capitalisme. Il se caractérise par la recherche d’une rentabilité provenant d’un investissement en capital. La valeur profit est par conséquent centrale. Des acteurs importants centralisent pouvoirs et moyens; la logique est moins celle du marché que celle d’une grande organisation. Contrairement au deuxième étage, où les prix s’imposent aux producteurs et aux consommateurs, les acteurs ont le pouvoir – individuellement ou collectivement – d’influencer les prix et le cadre institutionnel de leurs activités. C’est le cas des grands projets qui suscitent un débat public et généralement la négociation de conditions ad hoc.

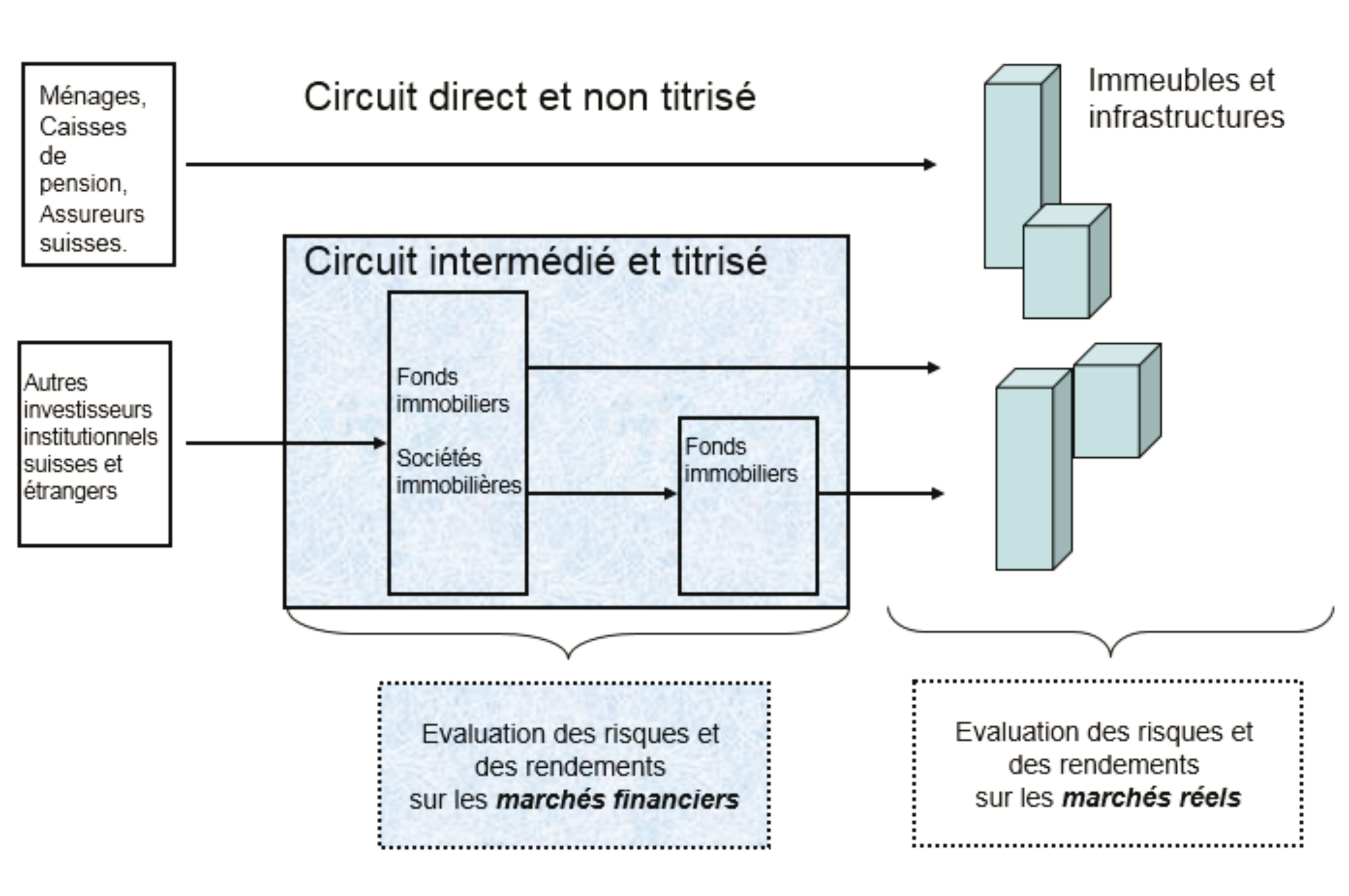

Pour l’immobilier, cet étage doit être divisé en deux. D’une part, on trouve une logique d’investissement réel (étage 3) issue de la production d’un parc immobilier. Typiquement, ce sont les groupes de développement-construction qui agissent à l’échelle nationale, voire internationale, et qui développent de plus en plus de grands projets pour des acteurs financiers, tels que des investisseurs institutionnels (caisses de pension et compagnies d’assurance) et des véhicules d’investissement spécialisés (fonds d’investissement immobiliers et sociétés d’investissement immobilières en Suisse). La stratégie de ces derniers est de tirer profit aussi bien du rendement des immeubles que des plus-values escomptées suite à la croissance de la valeur urbaine à plus ou moins long terme (ensembles d’immeubles locatifs, etc.). La valeur de rendement ou spéculative (profits capitalistes) est celle qui est la plus recherchée. Concernant la modalité de captation de la valeur créée, il s’agit de produits de la location ainsi que de la vente à caractère spéculatif d’immeubles à d’autres investisseurs institutionnels ou véhicules d’investissement spécialisés. Les fonds destinés à l’achat des objets immobiliers produits par les développeurs peuvent provenir des fonds propres des acteurs institutionnels ou des crédits bancaires des fonds immobiliers et des sociétés d’investissement immobilier4. Dans le troisième étage, les acteurs centraux sont les grands groupes de promotion-construction (côté production) et les investisseurs institutionnels (côté investissement et détention). Il s’agit ici également de professionnels, mais cette fois-ci avec plus de pouvoir de marché (plus de capitaux, de connaissances, de ressources, etc.). Les circuits de financement et d’investissement sont à base nationale, voire internationale. A noter que ces acteurs ont un levier financier élevé, une grande capacité d’investissement et la possibilité de s’endetter (à l’exception des caisses de pension qui ont l’interdiction formelle de s’endetter) et de jouer avec les taux d’intérêt hypothécaires lorsque ceux-ci sont bas, comme c’est le cas depuis une dizaine d’années.

D’autre part, on trouve des institutions financières (étage 3+) qui adoptent une logique d’investissement sur les marchés financiers et dont la stratégie consiste à miser sur la variation des cours et des indices boursiers. Ce jeu d’opérateurs sur les marchés financiers constitue alors un capitalisme immobilier financiarisé. Les caisses de pension, les assurances et les fonds immobiliers ainsi que les individus peuvent investir dans l’immobilier via l’achat d’actions ou de parts de sociétés ou de véhicules d’investissement spécialisés, cotés en bourse (typiquement en Suisse, certaines entreprises immobilières, sociétés immobilières et fonds immobiliers) ou non (les fonds immobiliers dits de private equity). Dès lors, l’argent qui prend une forme très liquide et mobile, peut être récolté à très longue distance et à échelle globale.

Ce jeu sur les cours et indices boursiers se mêle à la logique d’investissement réelle sur les marchés immobiliers. Certaines régions qui connaissent une forte attractivité observent une hausse généralisée et soutenue des prix (achat ou location). C’est typiquement le cas des principales régions urbaines en Suisse (Arc lémanique, régions zurichoise et bâloise). Le regain d’attractivité des villes centres et le retour en ville des habitants renforcent cette attractivité qui vise davantage les catégories socio-professionnelles à moyen et haut revenu. En termes de création/captation de valeur urbaine, ces espaces représentent les lieux privilégiés des investissements financiers, car s’ils sont élevés, les gains potentiels le sont aussi.

La région zurichoise est une illustration de la présence des étages 3 et 3+ où cohabite une multiplicité d’acteurs avec un certain pouvoir de marché. En Suisse, il s’agit d’une sorte de milieu restreint composé de grands acteurs (grandes entreprises de construction, investisseurs institutionnels et gérants de fonds) qui s’approprient des fragments de ville et par conséquent la rente urbaine, via notamment la rente locative, commerciale et boursière. Les formes urbaines qui découlent de cette modalité de fabrique de la ville sont avant tout les grands ensembles résidentiels et les grands projets multifonctionnels (p.ex. des centres commerciaux et de loisirs combinés avec des espaces de bureaux, des complexes sportifs – typiquement les stades de football – ou des espaces résidentiels). Ici, les promoteurs-constructeurs tiennent davantage compte de la valeur contextuelle (espaces publics, équipements et infrastructure de proximité). En effet, dans certains grands projets de développement urbain, ces grands acteurs jouent le rôle d’aménageur et participent activement à la planification et la réalisation de ces grands ensembles immobiliers. Ces formes présentent souvent certains éléments de spécification locale mais se rattachent malgré tout à un langage architectural largement globalisé.

La typologie des trois étages+ permet de structurer le raisonnement. Cependant, dans la réalité, ces étages se mêlent. C’est en particulier le cas dans les grands centres urbains. L’accès à la propriété basée sur la valeur d’usage peut prendre la forme de logements en coopératives. Quant aux marchés locatifs, les petits investisseurs divers (particuliers, sociétés d’investissement, banques, etc.) sont aussi présents que les grands investisseurs institutionnels.

Enfin, on observe deux circuits d’investissement. Tout d’abord, un circuit direct d’investissement lorsqu’un acteur privé, comme un ménage, décide par exemple d’acheter une maison individuelle ou une PPE. Or, la possession directe d’un objet immobilier peut aussi se faire à une plus grande échelle (p. ex. achats de plusieurs immeubles locatifs par une caisse de pension) avec une gestion propre ou externalisée (gérances immobilières) des objets. Cette situation concerne davantage les étages 1 et 2.

Un second circuit d’investissement indirect (intermédié et titrisé) concerne les parts ou droits immobiliers qu’un acteur privé et surtout institutionnel peut détenir. Il s’agit de parts de fonds, fondations et sociétés immobilières gérées par des tiers (gérants de portefeuille). Dans ce cas, il n’y a donc pas vraiment de possession matérielle de l’objet. Ici, la recherche de diversification tant géographique qu’en termes de segments de marché est l’objectif des investisseurs. Ces cas correspondent davantage aux étages 3 et 3+.

Valeurs et caractéristiques propres de l’immobilier

Les typologies de marchés exposées dans cet article montrent que l’immobilier comporte plusieurs valeurs et caractéristiques qui lui sont propres. En effet, il s’agit d’un bien qui comporte à la fois une valeur d’usage (consommation), d’échange (vente) et de rendement (profit). La valeur immobilière globale dépend certes des caractéristiques intrinsèques de l’objet, mais avant tout du contexte territorial. Ce dernier influence aussi bien l’usage (comme la proximité d’un bassin d’emplois), mais aussi la valeur d’investissement réelle ou financiarisée.

Par exemple, l’immobilier d’une métropole possède une valeur sur les marchés financiers tandis que celui d’une ville moyenne n’en a généralement pas. La valeur économique d’un objet immobilier dépendra donc d’un certain nombre de critères techniques, relatifs aux attentes d’utilité, de rentabilité et de fonctionnalité des futurs utilisateurs. Elle dépend aussi des valeurs esthétiques et éthiques dans un contexte donné. L’urbanisme et la qualité des constructions sont également de plus en plus calqués sur les attentes en matière de qualité de vie et de développement durable de la part des municipalités ou des habitants. La valeur économique d’un objet immobilier, en particulier celle de projets d’une certaine taille, est donc la somme pondérée de différentes valeurs qui peuvent faciliter ou empêcher sa réalisation. Par exemple, la qualité environnementale d’un projet peut être valorisée par les promoteurs. A l’opposé, les opposants à une opération immobilière s’appuient également sur des critères éthiques ou sociaux, comme la nécessité de préserver l’espace public ou le patrimoine architectural d’un quartier.

Le cadre d’analyse proposé dans cet article tient ainsi compte de la différence entre territoires et des imbrications existantes au sein d’un même territoire. C’est donc dans une perspective davantage intégrative que s’inscrivent les réflexions développées à partir des trois étages de Braudel. L’ambition est de juxtaposer, comparer et articuler les différents objets, acteurs et formes urbaines qui découlent de la fabrique urbaine.

Notes

1. Cet article se base sur de recherches menées depuis une décennie par notre Groupe de recherche en économie territoriale.

2. Par forme urbaine, nous nous limiterons à la forme du paysage urbain, c’est-à-dire l’espace urbain visuellement saisi dans sa tridimensionnalité et dans sa matérialité plastique (texture, couleur, matériaux, style, volume et gabarit du bâti).

3. Braudel rend compte dans ses travaux des activités économiques tant au quotidien que sur la longue durée, tant à l’échelle locale que planétaire.

4. En Suisse, contrairement aux véhicules d’investissement spécialisés (fonds immobiliers et sociétés d’investissement immobilier), les investisseurs institutionnels qui gèrent les fonds de retraite, liés aux 2e et 3e piliers ne sont pas autorisés à s’endetter (caisses de pension, fondations de placement et fonds d’assurance-vie).

Bibliographie sélective

Braudel F. (1985), La dynamique du capitalisme, Paris : Flammarion

Theurillat, T., Rérat, P., & Crevoisier, O. (2015), The real estate markets : players, institutions and territories. Urban Studies 52(8), 1414-1433.

Les territoires des marchés immobiliers en chiffres

Le parc immobilier suisse compte au total environ 2,5 millions de bâtiments. Près de deux tiers d’entre eux servent essentiellement à des fins d’habitation. En Suisse, il y a environ 4,1 millions de logements, dont 54% comptent trois ou quatre pièces. Deux tiers de tous les immeubles d’habitation sont des maisons individuelles (caractéristiques des étages 1 et 2). Un tiers de tous les immeubles collectifs se compose de deux logements (étage 2) et 13% seulement des immeubles collectifs comptent plus de dix logements (étages 2 et 3).

L’immobilier coté en bourse par les sociétés et fonds immobiliers représente seulement environ 31 milliards de CHF (étages 3 et 3+). On observe par exemple que 13 sur 19 des fonds cotés en bourse ont plus de 60% de leur portefeuille alloué au résidentiel et sept ont plus de 80%. La prépondérance du résidentiel est assez nette et la part du commercial et des autres secteurs (industrie, hôtellerie, etc.) est relativement faible. Bien que leur taille au sein du marché immobilier semble insignifiante (moins de 1%), les immeubles d’habitation cotés sont de plus en plus nombreux depuis une quinzaine d’années.

Nelson M. Vera Büchel, collaborateur scientifique et doctorant à l’Université de Neuchâtel et membre du Groupe de recherche en économie territoriale.

Thierry Theurillat, chercheur invité au sein du Laboratoire techniques, territoires et sociétés de l’Université de Paris-Est.

Olivier Crevoisier, professeur et directeur du GRET de l’Institut de sociologie de l’Université de Neuchâtel.